ひなた

ひなた気が付いたら総資産4000万だった!子どもと何げない日々を大切に過ごしたい、シングルマザーのひなたです

・投資を始めたばかりだけど、目標利回りがわからない!

・とりあえずお金貯めてるけど、いつまでにいくら貯めたらいいの?

・ライフプランって作ったほうがいいけど自分で作れるの?

こんな悩みを解決できる記事になっています!

なぜなら、これからご紹介する「ライフプラン」を作成したおかげで、

私も、「なんのために、いつまでに、いくら貯めればいいか?」がわかるようになり、

投資の運用方針を決められ、何にどのくらい投資すればいいか?がわかるようになったからです!

また、保険の見直しもでき、娯楽費にいくら使っても大丈夫か?教育費はだいたいいくらかかるか?がわかり、

闇雲に節約・貯金するのではなく、1日1日を楽しく過ごせるようになりました。

この記事では、日本FP協会のテンプレートを使用して、「1人でも簡単に作れるライプランの作り方」を解説します。

この記事を読み終えることで、「ライフプランを自分で作る方法」がわかる状態になります!

先に結論!「ライフプランを自分で作る方法」

早速ですが、「ライフプランを自分で作る方法」を見ていきましょう!

- 日本FP協会のテンプレートを利用しよう

- 家計の収支確認表を作る

- 家計のバランスシート表を作る

- ライフイベント表を作る

- 家計のキャッシュフロー表を作る

上記を作成するのに、源泉徴収票・住民税がわかるもの(給与明細書や住民税決定通知書)が必要になります。

また、普段の家計でだいたい月いくら使っているかも把握しておきましょう!

そもそも「ライフプラン」とは?作成するメリット

ライフプランとは、「一生の生活の計画」のことです。

価値観マップの作成で、自分にとって大事な価値観や夢、「人生でやりたいこと」(例えば、子どもを私立の学校に通わせたい、マイホームを建てたい、など)が明らかになったら、

次は「やりたいこと」を実現するためにいくら必要か?の把握と、

そのためには何をする必要があるのか?の計画をするために「ライフプラン」を作成しましょう!

いきなりエベレストに登れる人はいないですよね。

体を鍛え、練習し、資金やスタッフを集め、計画を立て入念な準備をし、それでも天候悪化など予想外のトラブルがあり、その都度考え計画を見直し、やっと頂上にたどり着く。

ライフプランも同じです。

ライフプランがしっかりしていれば、資産運用をはじめるとき、保険を検討するとき、「やりたいこと」に沿った選択ができます。結果的に不安や後悔もある程度小さくできるのではないでしょうか。

「価値観マップ作ったら、次はライフプラン!」これがすべての根幹になると思います。

ライフプランを作成することで、資産運用ではどのくらいリスクを取ればいいのか?の「運用方針」を決められ、具体的に何に投資すればいいか?もわかりますよ。

私も、社会人になりたてのころは「いつかマイホームを建てたい」という夢があり、そのためにお金を貯め始めましたが、その後結婚・出産・離婚するなかで「何のためにお金を貯めるのか」を見失いました、、

「目的と目標」が明確でないと、いつの間にか「貯金・投資をすること」が「目的」になり、資産が3000万を超えてもお金の不安が消えず、お金を使うことに罪悪感を感じたり、投資も目標利回りがわからないので「無駄に利回りが高いもの(=リスクも高い)」を追い求めるようになり辛かったです、、

そもそも「ライフプラン」とは?作成するときの注意点

ライフプランを作成する際の注意点は、下記です。

・現状の把握(価値観マップ作成・家計の支出・収入の把握)をしてから作る

・定期的に計画を調整する

・できる限り自分で作る

「ライフプラン作成の目的」は、前述のとおり、

「人生でやりたいこと」を実現するためにいくら必要か?を把握し、そのためには何をする必要があるのか?を計画することなので、ライフプランを作成する前に、価値観マップを作成するなどして、「どんな人生をおくりたいのか?」を明確にしておくことが重要です。

また、価値観マップも変わっていくように、ライフプランも変わっていきます。

そのため、ライフプランも定期的に見直しをしましょう!

そして、できる限り「自分で作ること」をお勧めします。

作成するなかで、「今、月にだいたいいくら使っているんだろう?」「物価上昇ってどのくらい?」「私が死んだらもらえる手当はあるの?」など様々な疑問が浮かぶことでしょう。

これらを自分で調べることで、今までスルーしていたニュースも「自分ごと」として感じ、「変化」に気づくことができ、ライフプランを見直すきっかけになります。

例えば、ニュースで「2023年8月の消費者物価指数は、2022年8月に比べて3.2%上昇しました」と言っていたとしましょう。普段ならよくわからなくてスルーしているニュースです。

ですが、ここでライフプランに「生活費のアップ率(物価の上昇率)」として「2%」を自分で入力していた場合どうでしょうか?

「1年で物価の上昇率が3.2%?! ライフプランで想定した物価の上昇率よりも高いな、、ライフプランを見直したほうがいいかもな」など、想定と違うことが自分で気づきやすくなります。

もし、こうした変化に気づかずそのままにしていたらどうなるでしょうか。

想定よりも生活費が上がっていくので、収入アップや支出を抑えないと、「やりたいこと」の実現が遠のいてしまいます。

「エベレストに登る」で例えると、「天候の悪化に気づかず、計画を変えずにそのまま登頂し続ける」ようなものです。待っているのは遭難ではないでしょうか。

少し時間はかかりますが、ライフプランを自分自身でじっくり計画することで、着実に夢ややりたいことの実現につながります!

シュミレーションサイトなどもありますが、どういった前提で計算しているのかがリアルにはわかりにくいので、個人的にはあまりお勧めしません、、

とはいえ、まずはざっくりシュミレーションサイトで「人生の収支」を把握するのはいいですね!

具体的なライフプランの作り方

ライフプランを作成するには、日本FP協会のテンプレートを利用すると便利です。

他にもマイクロソフトのテンプレートも公開されていますが、個人的には日本FP協会のテンプレートのほうが、年間収入額の算出シートもあり、順を追ってライフプランを作成しやすいと思います。

個人の方が作成している、ライフプランのテンプレートもありますが、数式に誤りがあるなど結果がきちんと反映されない可能性もあるため、公式のものや信頼性のある組織が作ったテンプレートがおすすめです。

ここからは具体的に、ライフプランを作成していきましょう!

やり方はとっても簡単。まずは日本FP協会の家計の収支確認表をダウンロード。(計算に便利なエクセル版がおすすめ)

エクセルがPCに入っていない人は、Googleスプレッドシートにインポートしましょう。

家計の収支確認表では、年間収入と支出を把握し、どのくらい貯金できるか?を確認します。

- 会社員の場合:源泉徴収票、住民税がわかるもの(給与明細書や住民税決定通知書)

- 自営業の場合:確定申告書や納税通知書など

ここでは、会社員の場合を例に、テンプレートへの入力のしかたを解説します。

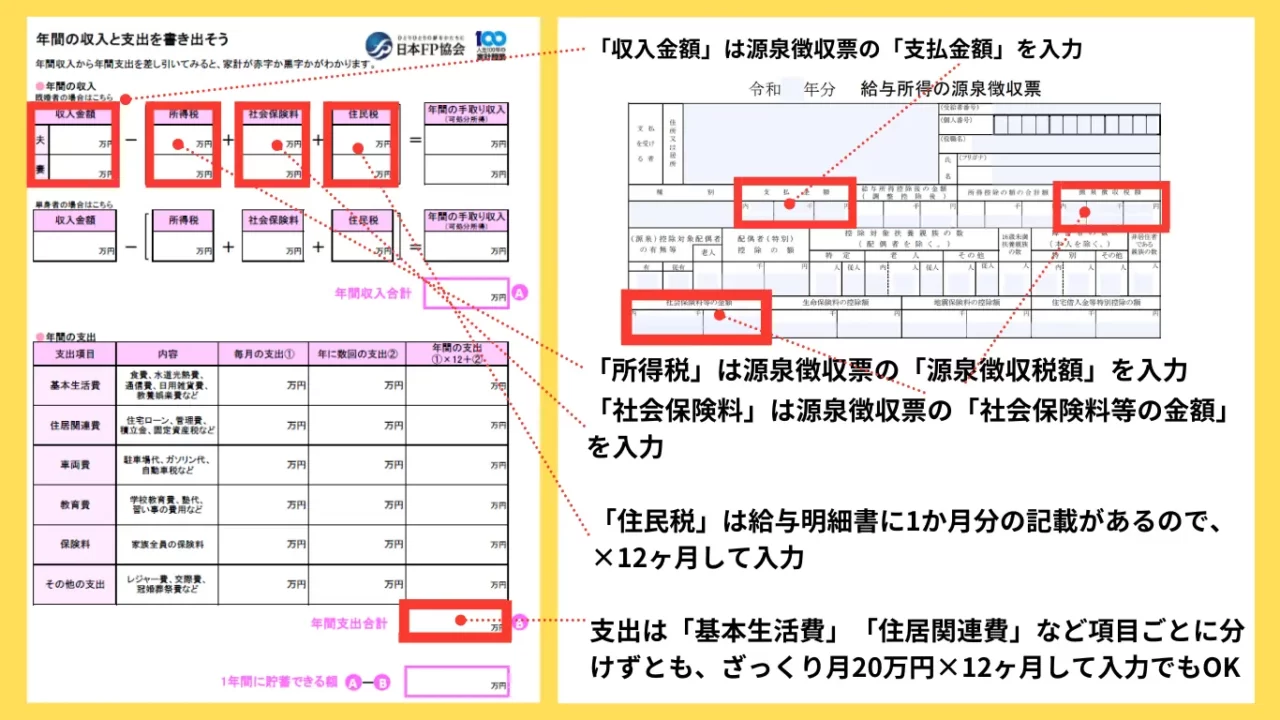

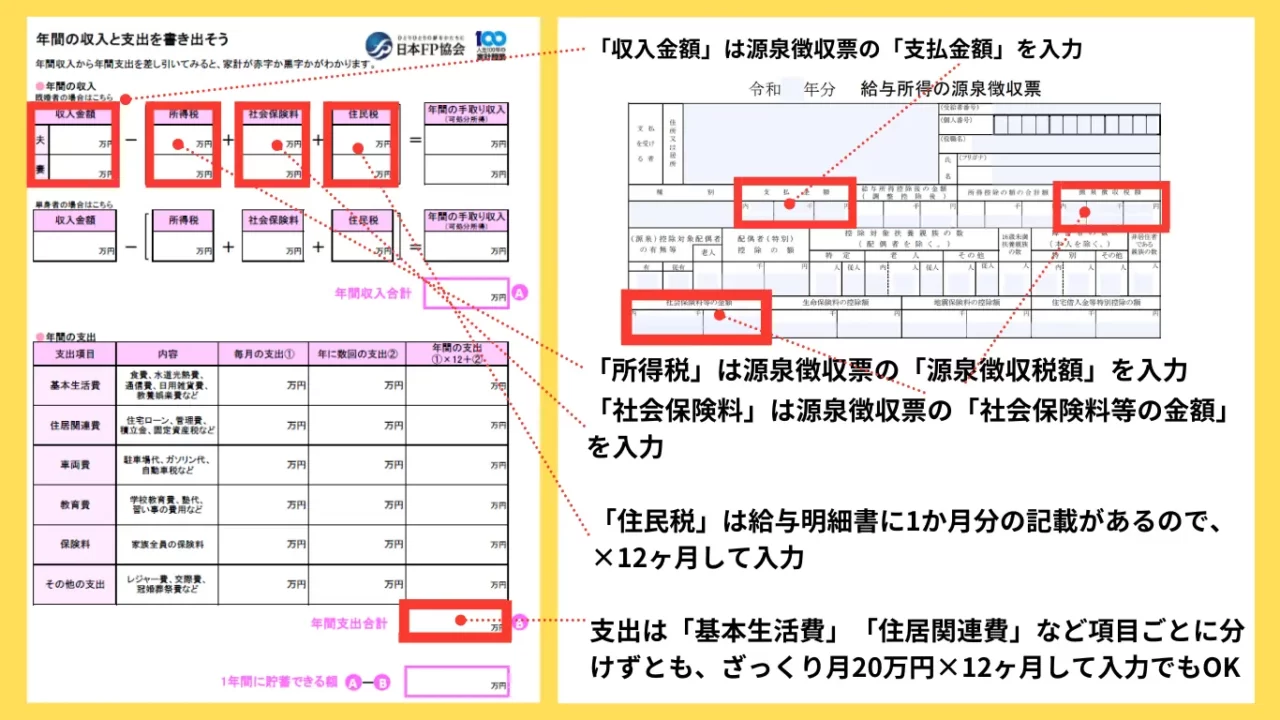

手取り収入合計(可処分所得)を算出するために、収入金額・所得税・社会保険料・住民税を入力します。

収入金額・所得税・社会保険料は源泉徴収票の数字を入力します。

住民税は給与明細書に1か月分の記載がありますので、×12して年額を入力します。

続いて、年間支出も計算しましょう。

項目が「基本生活費」「住居関連費」など分かれていますが、ざっくり月の家計×12、をBの年間支出合計に入力するのでもOKです!

家計の収支確認表が作成できたら、次は、家計のバランスシート表の作成です。

こちらも日本FP協会の家計の収支確認表テンプレートをダウンロード。(計算に便利なエクセル版がおすすめ)

資産ー負債(ローンなど、これから先に支払う必要があるもの)を把握することで「本当の意味での資産」がわかります。

負債は簡単にいうと借金なので、金利が高い負債は見直しができないか検討しましょう!

次は、ライフイベント表を作成しましょう!こちらも日本FP協会のHPにテンプレートがあります。

将来のイベントと費用を考えることで、「何のためにいくら必要なのか?」がわかります。

ライフイベント表には、価値観マップで明らかになった夢やりたいことを盛り込んでいきましょう!

(家族がいれば家族の分も)

テンプレートでは、行が30行くらいしかありませんが、書ける方は行を追加して、90歳くらいまで書いてみましょう。

例えば、「●歳で家を建てたい」「子どもには中学受験をして私立高校に行かせたい」などです。

夢のほかにも、七五三、賃貸住宅の更新費、車の買い替え、家の修繕費など、思いつくものがあればそれも書き込みます。

あまり考えすぎず、ざっくりとでいいので作成してみるのがおすすめです。

とにかく書いて、将来イメージを具体化していくことで、「何のためにいくら貯めるのか」を明確にできます。

私は子どもの大学卒業(約20年後)までで、手が止まってしましました、、 当面の私の人生目標は、「子どもに十分な教育を受けさせる」と「何気ない、私にとって普通の生活を続ける」なので、そこから先は子どもが大きくなっていく過程で明確にしていこうと思います。

最後に1番大事なキャッシュフロー表の作成をしましょう!こちらもテンプレートが、日本FP協会のHPにあります。

将来の収支を予想することで、このままの家計で夢や目標がかなうのか?いくら足りないのか?がわかり、

そのためにはいくら収入を増やす必要があるのか?

収入で増やせない分は、いくら保険で備えればいいのか?

投資をするならどのくらいの利回りを目標にすればよいか?

がわかります。

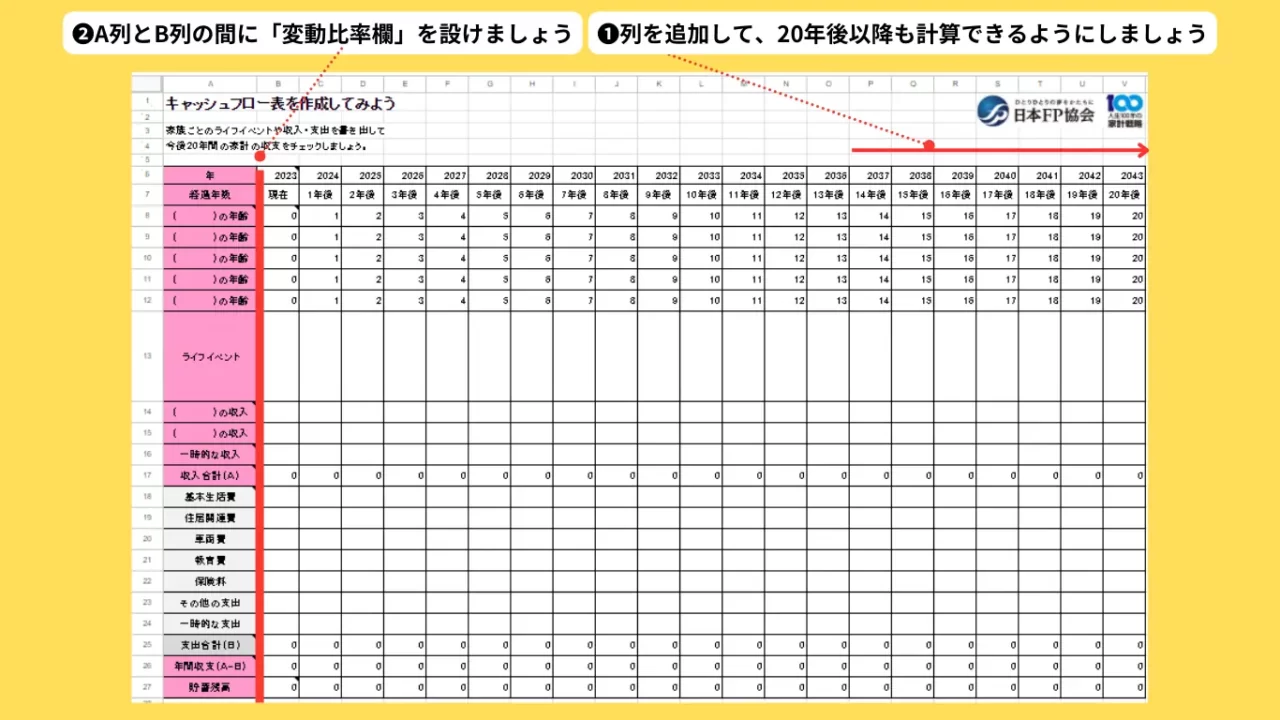

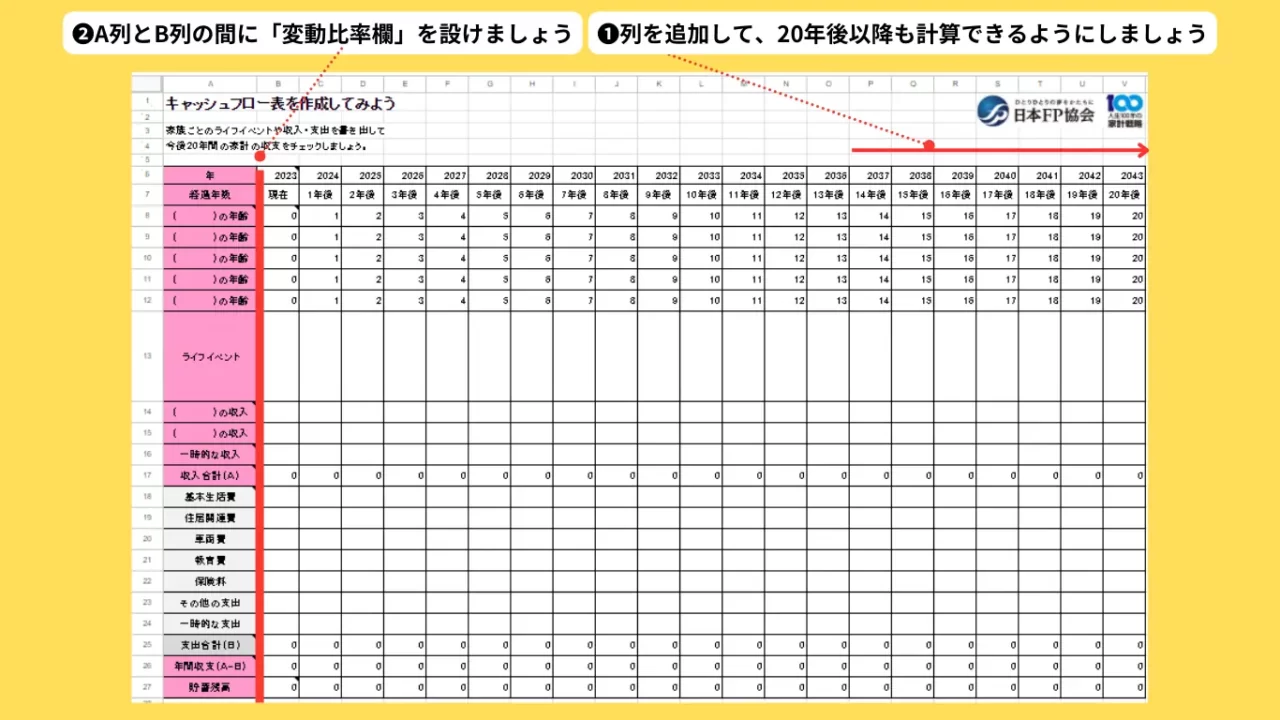

日本FP協会のテンプレートは20年後までしかありません。

老後の心配がないか?を確認したい方は、列を追加し90歳くらいになるまで列を追加しましょう!

テンプレートには、「物価の変動率」や「給与の伸び率」を反映させる列がありません。

厳しめの予測をしたい方は、A列とB列の間に「変動比率を入力する欄」を追加し、年々緩やかに物価が上がっていく(つまり支出が増えていく)を計算できるようにしましょう。

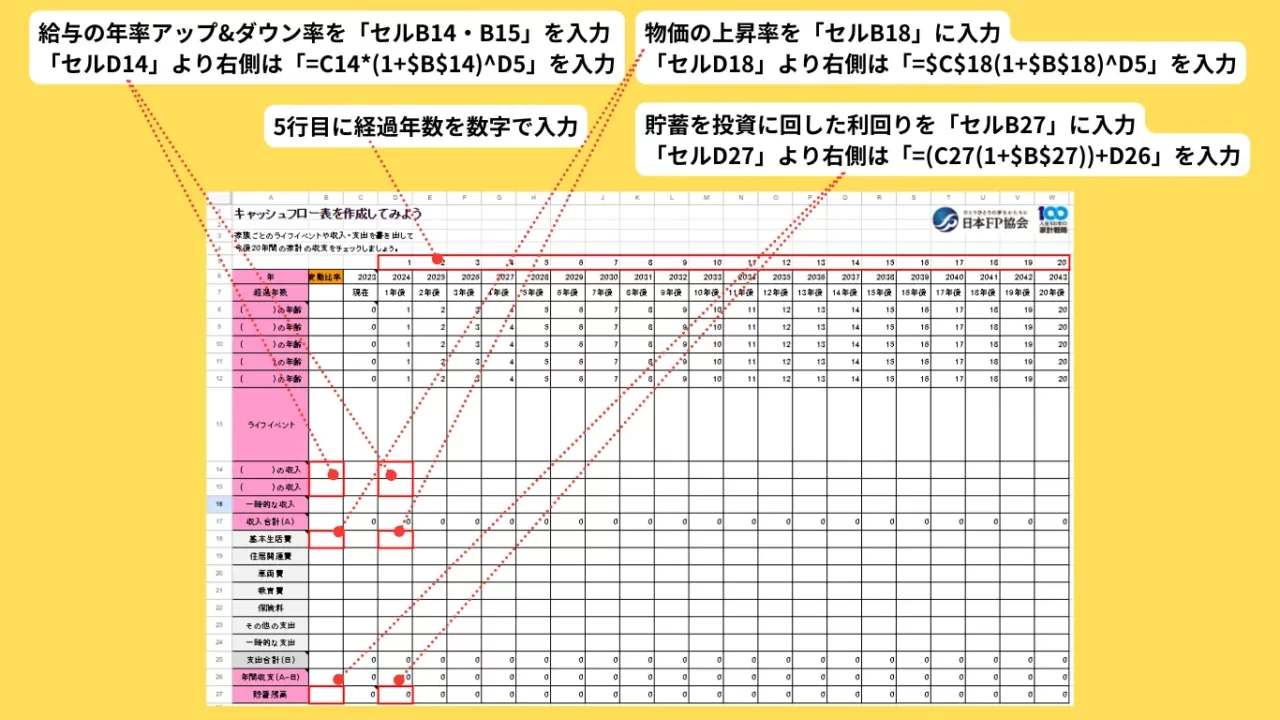

変動比率を追加したあとのテンプレートがこちらです。

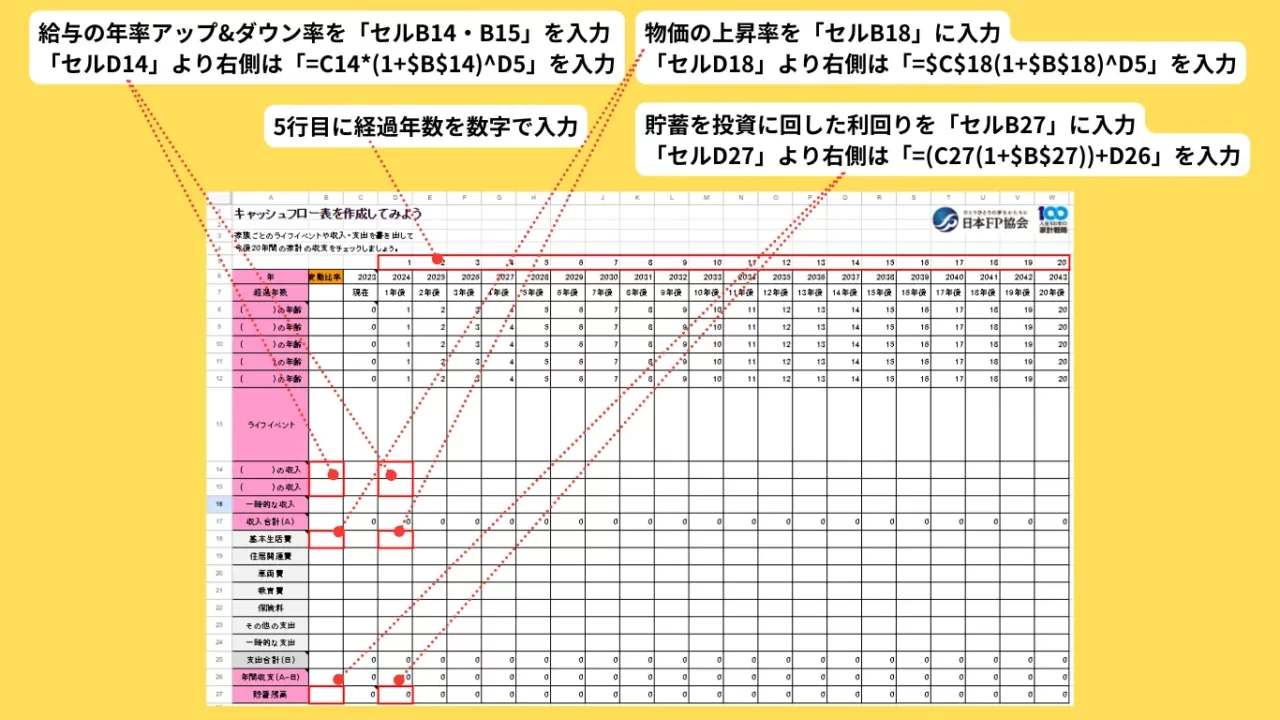

変動する可能性の高い項目に「変動比率」を入力し、よりリアルなシュミレーションができるようにしましょう!

- 給与の年率アップ&ダウン率を「セルB14・B15」に入力

給与の年率アップ&ダウン率を加味して「セルB14」に(収入が複数ある場合は「セルB15」も)入力しましょう。定期昇給やベースアップのある会社だと、1%~2%ほどでしょうか?

こればかりは会社によるので、ご自身の会社の給与体系を確認しましょう。

また40歳以降は介護保険料の徴収が始まります。(その分手取り給与が減る可能性もあります)

お住まいの市町村と、所得によって支払う金額が変わってきます。

市町村が「保険料段階表」を公開していますので、それを確認しましょう。

「●●(お住まいの市町村名) 介護保険料 40歳」でGoogle検索すると見つけられます。

1年後以降の給与の年率アップ&ダウン率を加味した収入額を算出するために、5行目に経過年数を数字で入力しましょう。

「セルD14」より右側は「=C14*(1+$B$14)^D5」を入力します。

参考までに、私の市町村・私の所得金額では、介護保険料は収入×2%となっており、年間約15万円(月1.25万円)ほど納めなくてはならないようです、、

私は厳しめに試算したかったので、給与は年1%くらいで上がると思うものの介護保険料や降格も加味し、「-2%」を「セルB14」に入れ計算しました。

- 物価の上昇率を「セルB18」に入力

同様に、「セルB18」に物価の上昇率を入力します。

日銀の物価上昇率目標は2%となっていますので、いったん2%で良いでしょう。

ただ最近は、物価上昇率が3%とかなり高くなっていますので、これが当たり前になった場合は「セルB18」を3%にすればOKです。

さらに、1年後以降の物価の上昇率を反映した生活費を算出するために、

「セルD18」より右側は「=$C$18(1+$B$18)^D5」を入力しましょう。

これで緩やかに、生活費が上がっていく試算ができます。

- 貯蓄を投資に回した利回りを「セルB27」に入力

貯蓄残高をどのくらいの利回りで運用するか?の利回りを、「セルB27」に入力します。

利回りは自分でコントロールできないので、迷ってしまう方(資産運用をしている・する予定の人限定)は、GPIFの運用実績3.97%を参考にしましょう。

GPIFのポートフォリオで、2001年~2023年までの利回り実績は、年3.97%ですので、税金(20%)を考慮すると、

3.97×(1-20%)=3.18%

の利回りになります。

このくらいの利回りが、現実的で最低ラインの利回りではないでしょうか。

ただ、myINDEXで過去30年の投資結果を見ると、米国株のリターンは年11%程度ありますから、ここはご自身で考え入力しましょう!

(資産運用をしていない人は定期預金の年利率を入力します。)

また、1年後以降の貯金を「セルB27」の利回りで運用した場合の貯金額を反映するために、

「セルD27」より右側は「=(C27(1+$B$27))+D26」を入力します。

入力しにくい項目は調べよう

ライフイベント表で書き出した「やりたいこと」の項目で、かかる費用がわからない項目はありませんでしたか?

例えば、七五三、家の購入費、子どもの教育費、など今まで体験したことがないイベントはいくらかかるのかがよくわからないですよね。この部分を調べて入力していきましょう!

- 教育費

ここは価値観が色濃く表れ、金額も幅がでます。下記などを参考にして、必要な金額を入力しましょう。仮に、小学校は公立、中・高・大・大学院をすべて私立とした場合は、なんと総額1760万ほどかかります。中学までは公立に必ず進学できますが、高校からは受験がありますので、私立進学も考えてシュミレーションしてみるのもよさそうですね。

参考

- 年金の受給額

ねんきんネットでご自身がどのくらい年金がもらえるか、確認することができます。

年金制度がなくなることはないと思うものの、例えばあなたが今30代だとすると、年金をもらうのは30年後です。今試算した金額よりも、年金の受け取り額は減っている可能性もあります。

厳しめに試算したい場合は、ねんきんネットでの受け取り金額×0.8くらいで計算するのも良いかと思います。

いったん作成すると、「夢や人生でやりたいこと」を実現するために足りない金額が見えてきたのではないでしょうか?ここまでくれば「実現のためにはどうしたら良いか?」を考えることができます。

今すぐ収入を上げるのは難しいと思うので、万が一に備え保険の加入や見直しも必要です。

給与増が見込めそうであれば、本職での昇給に力を入れるのもいいですし、転職したり、副業をはじめる、投資を始めるのも良いですね。

自分の人生設計を見据えて、次に何をすべきか?考えましょう。

ただ投資の成果は自分ではどうしようもできませんし、投資では平均点を投資信託で狙いつつ、収入アップを考えていくほうがおすすめです。

闇雲に貯金や投資をはじめるのはお勧めしません。

目的に沿った貯金と投資をしましょう!

一度作成したあとに検討したいのが、最悪の事態が起きた場合・1番うまくいった場合の2つのシュミレーションです。

- 最悪の事態が起きた場合

・明日死ぬ

・明日寝たきりになる(就業不能)

の場合を考えてみましょう。

「明日死ぬ場合」を考えると、「死亡保険の必要金額」がわかりますし、明日寝たきりになる場合もどのくらい備えをすればいいか明らかになります。

明日死ぬ場合は、計算が簡単ですね。「収入をゼロ」とします。

条件によっては、遺族年金が支給されます。家族構成によりますが、子ども1人だと、年78万1700円=月6.5万円ほどです。

また、生活費は自分がいなくなった分として減らします。

一人減ったからと言って生活費は半分にはできないですが、住宅を購入している場合は団体信用生命保険で家賃がかからなくなるなど、減る生活費を考慮しましょう。

「明日寝たきりになる場合」も、働けなくなるので「収入をゼロ」とします。

生活費は、医療費がかかるのでその分を加味します。

高額療養費制度をご存じでしょうか。

医療費の自己負担額が一定金額より大きくなると、その分お金をもらえる制度です。

また、1年で3回以上限度額まで医療費がかかったときは「多数該当」というものに該当し、さらに負担金額が下がります。年収により異なりますが、例えば年収約370万~約770万円の方の自己負担額は4万4400円で済みます。

詳細は、厚生労働省の「高額療養費制度を利用される皆さまへ」をご確認ください。

ただし、差額ベッド代や食費は高額療養費の対象外ですので、その金額はかかってきます。

私は寝たきりになった場合の生活費は、働いていたときと同額で試算しました。

我が家は、母一人・子一人なので、万が一私が寝たきりになれば子どもは姉の家か実家に住んでもらうしかありません。現在は賃貸住宅なので、家賃分が医療費に代わるイメージです。

こうして考えると、「明日死ぬ」より「明日寝たきりになる」ほうがお金がかかりリスクですね、、(精神的なことはおいておいてあくまでお金のみを考えた場合)

「明日寝たきりになる場合」は、ほとんどのご家庭でお金が不足するのではないでしょうか。

足りない分は保険で備えましょう!

- 1番うまくいった場合

最悪の事態を想定するのも大事ですが、うまくいった場合も考えておきましょう!

備えるのも大事ですが、未来に希望を持ちたいものです、、!

収入が、年1%増えていった場合を想定してみましょう。(「セルB14・B15」に1%を入力)

こう試算するとだいぶ家計が楽になった感じがします。

また、利回りが上がったらどうなるか見てみましょう!(「セルB27」に利回りを入力)

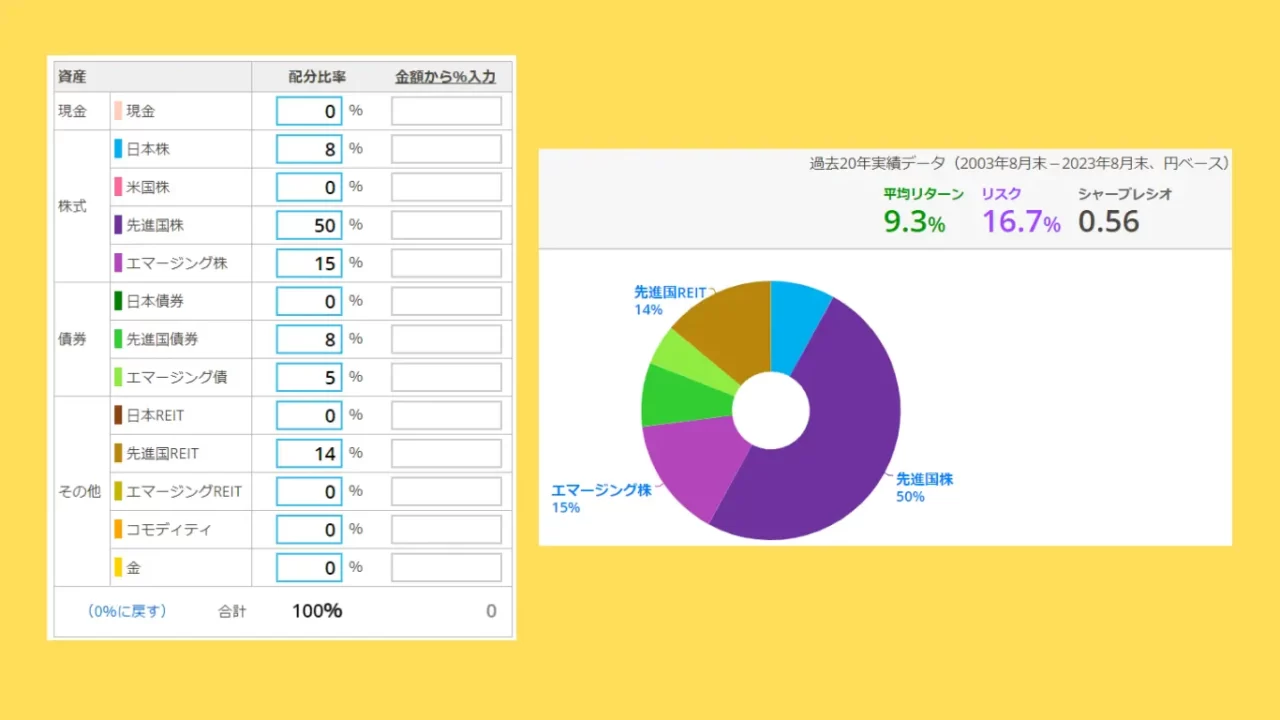

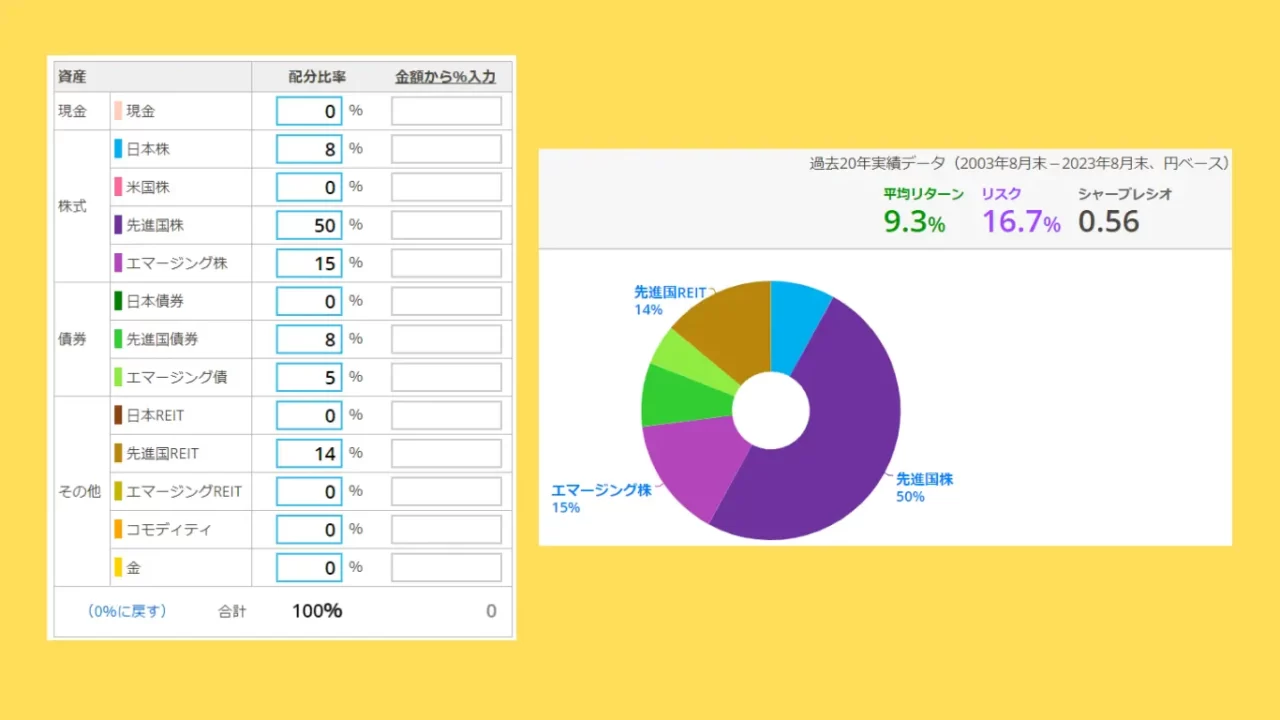

例えば、下記ポートフォリオは、myINDEXによると年9%の利回りです。

税金を考慮しても、うまくいけば8%の利回りになるかも?!ということで、「セルB27」に8%を入力します。

かなり余裕の出る試算結果になったのではないでしょうか。

あまり楽観的に考えても計画倒れになりますが、「最悪の場合はこうだけど、うまくいけばこう」のようにバランス感覚の良い計画を立てたいものです。

まとめ)ライフプランを作って人生目標を達成する計画を練ろう!

いかがでしたか?最後にまとめです。

- ライフプランを作成すると「何のためにいくら必要か」の目的が明確になり、闇雲に貯金や投資をせずに済む

- ライフプランは日本FP協会のテンプレートで簡単に作れる

- わからない部分を自分で調べ作成することで、よりリアルなライフプランになる

- 状況によって見直す

- 「最悪の場合」「うまくいった場合」を想定し、備え、未来に希望をもとう

日々忙しく生きていると、迷ってしまうことってたくさんありますよね。

Twitterで、FXで大儲けした人のツイートを見て、自分も始めたほうがいいのか?と思ったり、 投資信託の銘柄選びで迷ったり。 しかし、何のためにいくら必要か?がわかれば、、目的に合った投資を選べばいいので迷いにくくなります。

目標が決まったら次は、保険の見直しと収入アップ・投資計画を立て、夢の実現に向けて準備していきましょう!